美國高收益交易評論

美國高收益交易評論

(數據截至2023年8月31日)

- 由於最近利率波動和美國國債的收益率普遍上升,高收益企業作出了不錯的調整,利差和殖利率維持於接近本年至今的收窄水平,選擇權調整利差為385個基點,最差殖利率為8.47%。 違約數字繼續處於歷史低位,高收益企業仍然有不少空間,足以應付短期的融資需求。

- 截至8月21日,高收益債券下跌最多1.18%,然後在過去8個交易時段回升1.45%,月初至今的總報酬為+0.29%。 本年至今,高收益債券的增長為7.22%。

- 在2023年的大部分時間,價格壓縮都是主要的主題,並且延續到8月。月內,CCC級債券回升1.02%,BB級債券下挫0.04%。 隨著利率和絕對美元價格上升,BB級債券獲得投資者的青睞,成為購買美元價格更低、風險更高的票據選擇。

- 新債發行較少,但初步預測9月的發行活動頗多,當中包括併購和較傳統的再融資活動。 銀行已經清除了2022年槓桿收購活動所餘下的大部分未償還債務,創造出健康和活躍的槓桿融資環境。

- 高收益債券錄得淨賣出,本月至今的銷量為65億美元,本年至今則為78億美元。

- 交易量與典型的夏末假期一致,過去20天的每日平均成交量為66億美元。本月至今,高收益債券的平均成交量為102億美元,本年至今的平均成交量為126億美元。

- 美聯準的政策會議和其後的利率決定依然是信貸市場的焦點,與通膨趨勢和就業數據相關的經濟指標也得到重視。 最近的數據顯示,周邊通膨指標疲軟,整體經濟持續表現良好。

展望

- 美國高收益市場繼續偏離投資者的預期。在踏入2023年時,不少人都以為美國經濟很快就會陷入低潮。簡單來說,自2022年初,當局加息超過500個基點以對抗通膨,而且2020年3月後大幅增加的家庭超額儲蓄可能已經用盡,使得投資者相信企業和消費者將會開始減少消費,導致經濟萎縮和高收益市場的違約增加。因此,在年初時,很多投資者都看好質素較佳的資產類別。

- 至今為止,這套論述未有像預期般成為現實,美國經濟繼續展現出韌性,對美國高收益市場構成正面影響。考慮到整體通膨急速下跌,年內市場對軟著陸的預期逐漸增加。結果,從年初到8月31日,美國高收益市場的增長達到7.2%,領先質素較佳的固定收益資產類別,例如美國投資級別債券(+3.0%)、美國國債(+0.6%)和0到3個月國債所代表的短期現金利率(+3.2%)(資料來源:洲際交易所美國銀行)。

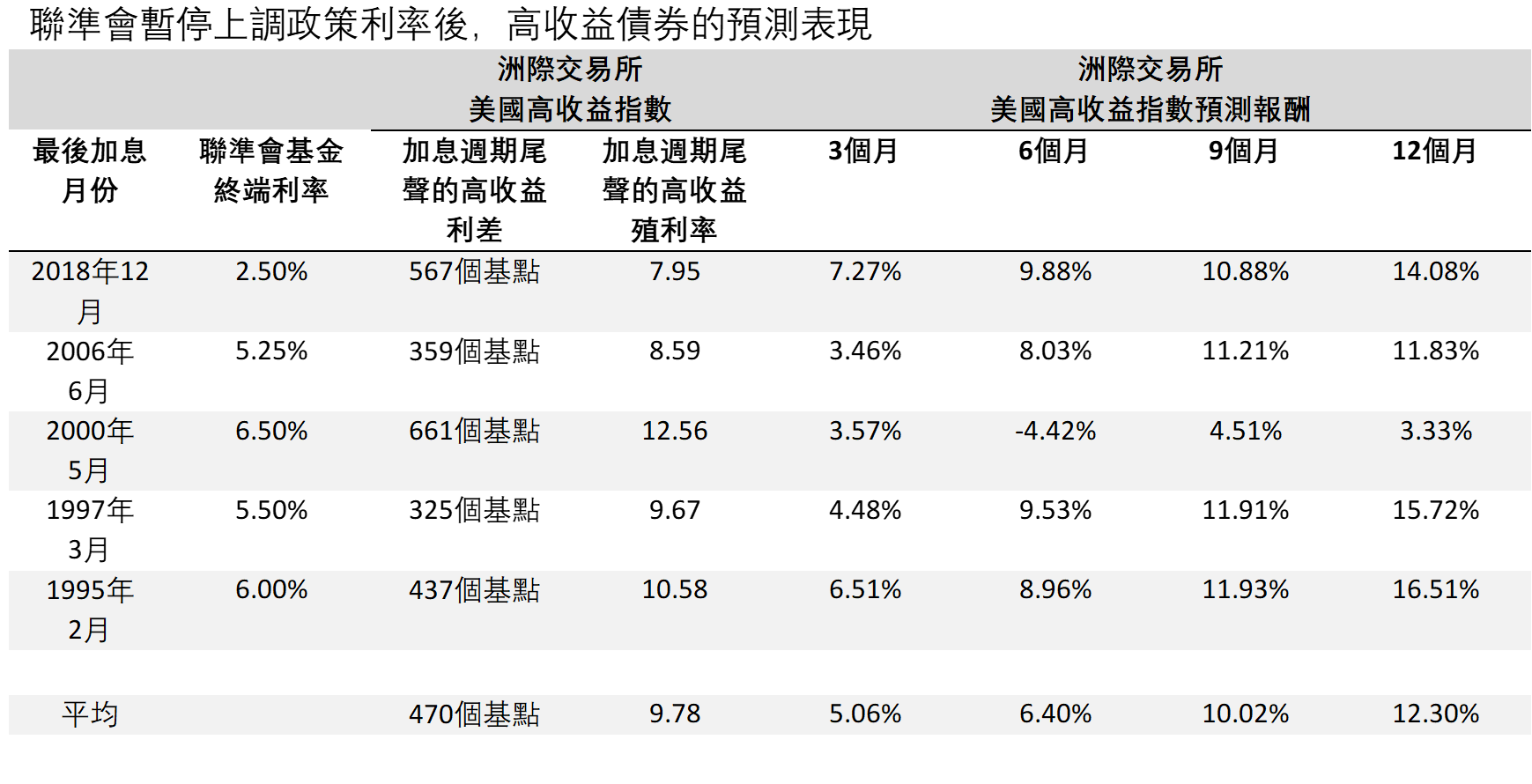

- 儘管聯準會對於如何發出未來利率走勢的訊號維持審慎,我們相信在7月最近一次加息25個基點後,加息週期已經到達或接近尾聲。下圖顯示了聯準會在過去5個加息週期的平均利差和殖利率,並載有不同時期的預測報酬。正如圖表所示,對於高收益投資者來說,目前的情況通常是非常有利的進場機會。

- 值得留意的第一點,是儘管現在的市場利差高於聯準會暫停加息後的平均水平,平均利差應該很快就會回到470個基點,恢復不久前在2023年5月的水平。另外,在以上5個加息週期中,有2個週期的最終利差比現時的水平更低。

- 至於第二點,也是最重要的一點,是聯準會上次加息後的預測報酬,當時的12個月預測平均報酬率為12.3%。報酬率吸引的首要原因,是利率上升對應票息重訂到更好的水平,而且收入成為了更重要的報酬推動力。第二個原因,是利率上升通常會使經濟放慢,有時候更會引發全面衰退和聯準會放寬政策(例如減息)。儘管這樣會使短期利差擴大,但在典型的信貸週期中不太可能長期持續,而且相關的國債殖利率下跌,也許會抵銷有關影響。

- 無論聯準會採取哪種行動,我們預期2023曆年和2024曆年的國內生產總值最終維持正數,介於0%至2%。換句話說,高收益市場將可兩全其美。不少企業都能取得穩定的盈利增長,毋需面對經濟過熱的影響。此外,物價飆漲和貨幣政策收緊造成利息開支增加,也不會使得高收益企業的成本上升。

過去的表現並不是未來表現的可靠指標

對公司和行業的提及僅供說明之用,不應被視為投資建議。

免責聲明

法國巴黎銀行集團於2025年7月1日完成對安盛投資管理的收購,安盛投資管理現已成為法國巴黎銀行集團的一部分。

本網站由已獲香港證券及期貨事務監察委員會 (以下簡稱「證監會」) 發牌的安盛投資管理亞洲有限公司(以下簡稱「安盛投資香港」)發布,內容僅供一般傳閱及資料參考之用。按照任何適用的法律或法規,本網站並不構成與金融工具交易相關的投資研究或財務分析,也不構成法國巴黎銀行集團或其關聯公司作出買賣任何投資、產品或服務或進行任何相關交易的要約,並不應被視為招攬或投資、法律、稅務或任何其他建議、投資策略建議或買賣證券的個人化建議。本網站的編寫沒有考慮任何特定人士的具體情況、投資目標、財務狀況、投資知識或特殊需要,亦有可能會隨時更改而恕不另行通知。要約僅會按照相關發行文件中所披露的資料作出。如果閣下不肯定本網站所載任何資訊的含義,請諮詢獨立財務顧問或其他專業顧問。

由於本網站內容經過簡化,所載內容並不完整並屬於意見;文中的估計和預測具主觀性,如有更改,恕不另行通知,此等意見、估計及預測亦不保證會成真。實際營運結果及成果或存在重大差異。本網站內的資料、數字、聲明、分析、預測和其他資料乃根據我們在建立本網站時的知識狀態提供。本文所載的資訊從相信屬可靠之來源獲得。安盛投資香港有理由相信該等資訊為準確、完整及最新。在法律允許的最大範圍內,安盛投資香港、其關聯公司、董事、高級人員或僱員對第三方所提供的數據(包括該等數據的準確性)概不承擔任何責任。本文件並未載有足以支持作出投資決策的資訊。所提及的公司資料(如有)只供說明之用,並且不應被視作為投資建議或招攬。

所有投資均涉及風險,包括損失資本。投資價值以及收益可升可跌,過往表現並不保證未來回報,投資者或會無法收回最初的投資金額。投資者不應僅根據本資料作出任何投資決定。

本網站列出的某些服務或不適用於零售投資者。

本網站未經證監會審閱。© 2026年法國巴黎資產管理。版權所有。